Mercado de capitais

O denominado mercado de capitais é o ambiente onde são negociados os chamados valores mobiliários. Esses valores representam, em essência, títulos de propriedade ou de crédito. Eles podem ser, por exemplo, frações de empresas (como as ações) ou instrumentos de dívida (como debêntures), que permitem ao investidor participar dos resultados e do crescimento das organizações.

Em nosso país, desde a década de 1990 houve uma explosão no número de investidores. Isso acontece por diversos motivos: a busca por maior rentabilidade em comparação à poupança, a necessidade de proteger o patrimônio contra a inflação, o desejo de diversificar os investimentos, interesse crescente na educação financeira, além da facilidade de acesso que as plataformas digitais trouxeram.

Esse conjunto de fatores explica o interesse crescente de pessoas físicas e institucionais em participar do mercado de capitais, transformando-o em um espaço cada vez mais relevante para o financiamento de empresas e para a realização de objetivos financeiros individuais.

Apesar do número de investidores ainda crescer de forma consistente, o mercado oferece uma ampla variedade de opções e uma grande quantidade de dados, que precisam ser organizados e combinados para gerar informações úteis na escolha dos títulos.

As bolsas de valores fornecem o ambiente em que essas negociações acontecem, e os dados resultantes são resumidos diariamente e disponibilizados online. No Brasil, contamos atualmente com a B3, fruto de fusões entre antigas entidades e hoje a única bolsa de valores em operação.

A partir dessas informações, nosso software é atualizado diariamente, permitindo o cálculo de indicadores técnicos para cada ativo ofertado.

Os indicadores fundamentalistas são atualizados após a divulgação das demonstrações contábeis pelas empresas emissoras.

Essas demonstrações são divulgadas trimestralmente (informações parciais ou simplificadas) e anualmente (consolidadas).

Com os indicadores atualizados nosso software tem a capacidade de apresentar os títulos que satisfazem as escolhas estratégicas do investidor, considerando aspectos fundamentalistas e gráficos, reduzindo o tempo de análise de horas para minutos.

Carteira de investimentos

Toda negociação de títulos mobiliários deve ser realizada por meio de corretoras, sejam independentes ou ligadas a bancos múltiplos, portanto todos os investidores devem se cadastrar junto a uma corretora de sua preferência.

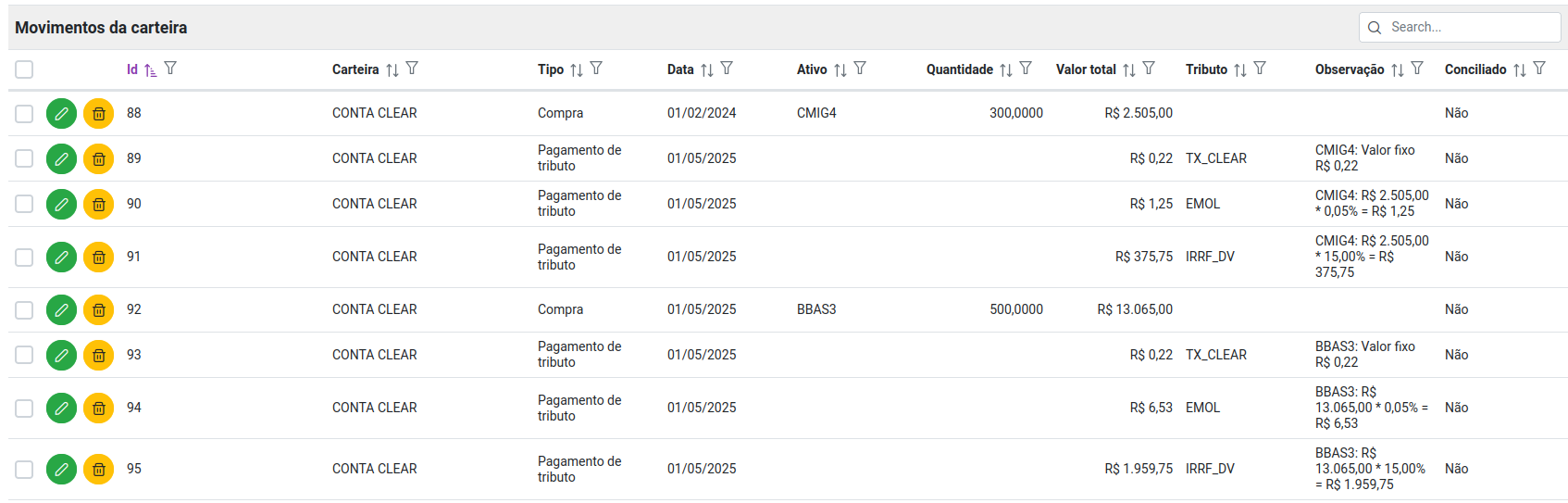

Essas operações são reportadas aos investidores por meio de notas de corretagem, que detalham os títulos envolvidos, as despesas geradas e impostos retidos.

As despesas incluem taxas e emolumentos da bolsa, além das comissões cobradas pelas corretoras. Incidem também tributos específicos, como o Imposto de Renda.

A apuração das despesas e tributos varia conforme características como o tipo de ativo, o prazo de permanência em carteira e os valores movimentados, podendo ser ajustada de acordo com determinações legais e regulamentares.

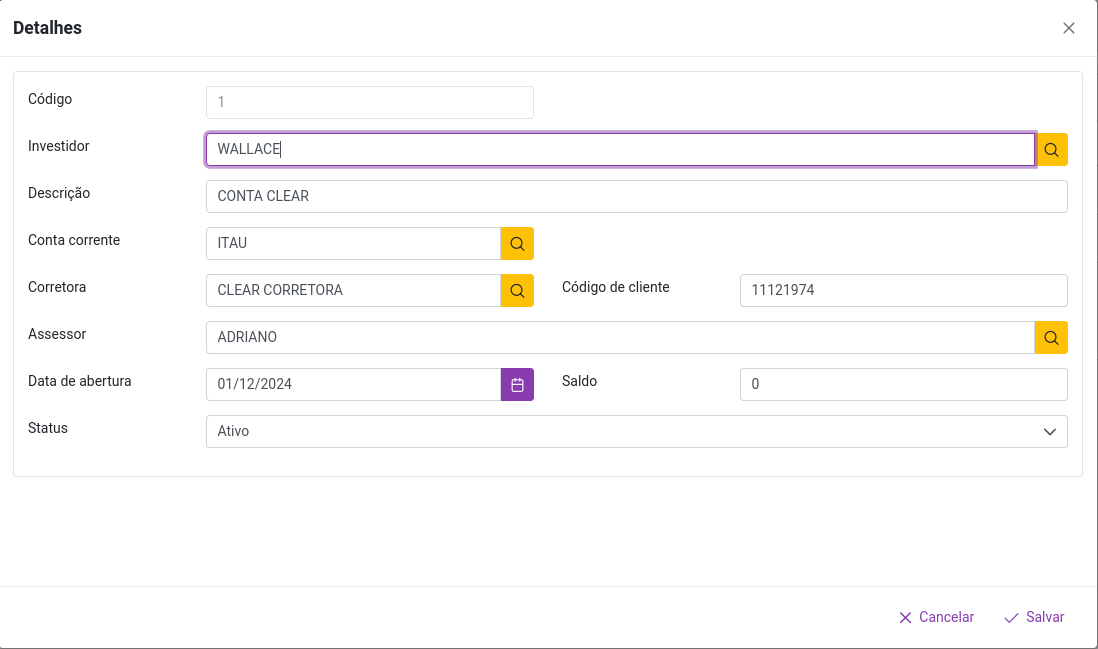

Nosso software permite o registro ilimitado de contas em corretoras, tanto de investidores quanto de clientes atendidos pelo usuário.

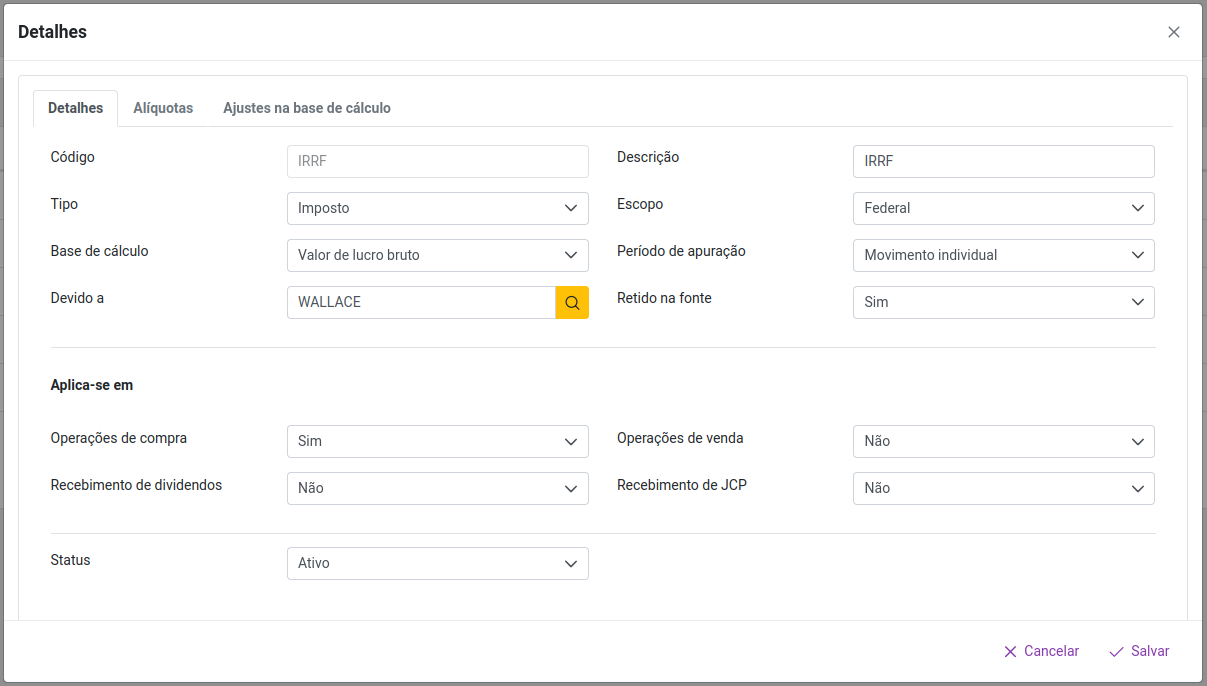

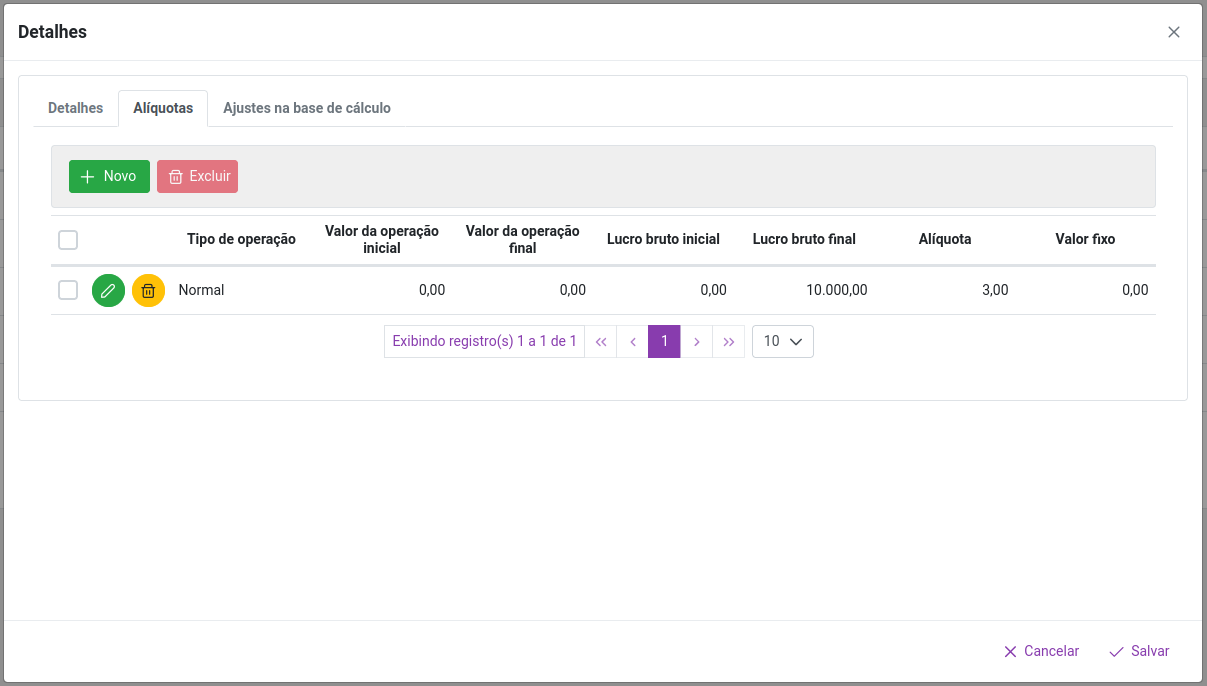

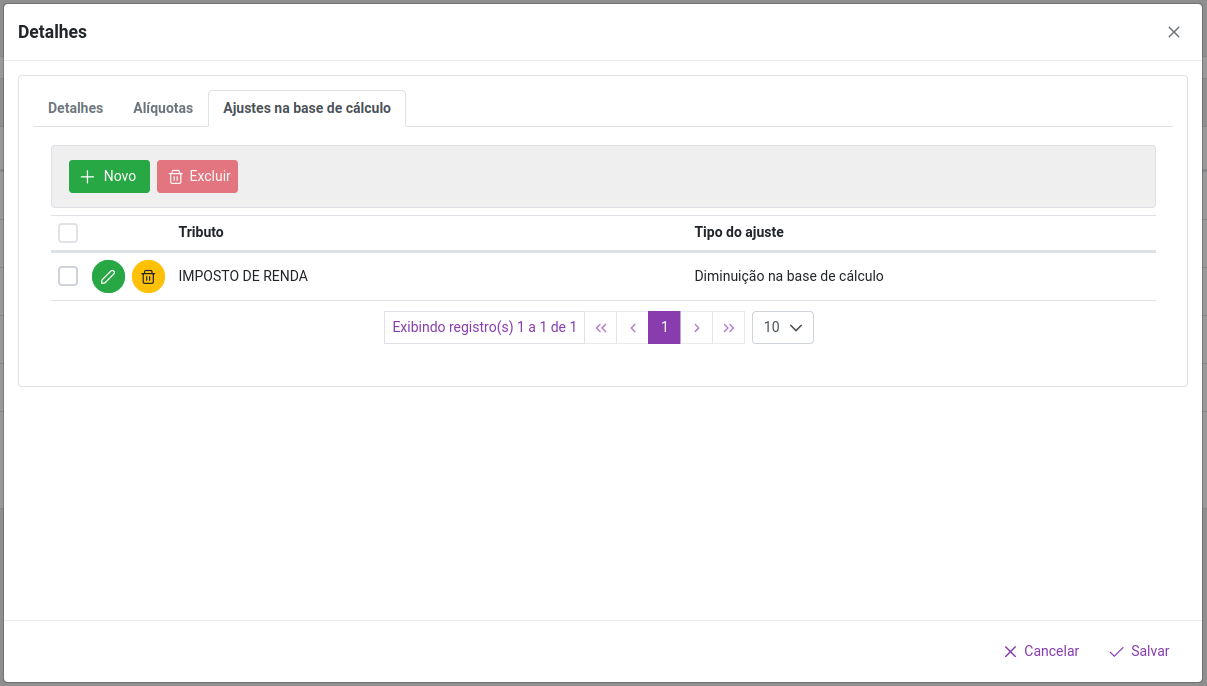

As fórmulas de cálculo de despesas e tributos são totalmente configuráveis, possibilitando a apuração precisa de encargos sobre as operações e dos impostos devidos.

Abaixo temos algumas imagens ilustrativas.

Análise técnica

A análise técnica, também chamada de análise gráfica, tem como principal objetivo identificar tendências, medir a força dos movimentos e antecipar possíveis pontos de entrada e saída das operações, ou seja, compreender e se antecipar aos movimentos do mercado.

Para isso, são utilizados cálculos estatísticos baseados, em sua maioria, no preço de fechamento e no volume negociado, embora outros dados também possam ser considerados. Esses cálculos dão origem aos indicadores técnicos.

Os indicadores são calculados ao final de cada pregão e podem ser aplicados em horizontes de curto, médio ou longo prazo. Isso significa que, para um mesmo indicador, os cálculos são realizados considerando diferentes conjuntos de pregões. Um exemplo são as médias móveis, calculadas a partir do preço ou do volume negociado, que podem ser configuradas para diferentes períodos — como 5, 9, 10, 20, 26, 50, 52, 100 ou 200 pregões — e servem de apoio para a construção de outros indicadores.

Abaixo apresentamos uma tabela com categorias de indicadores. Nem todos os indicadores conhecidos estão listados, pois novos são criados constantemente. A maioria dos citados na tabela, já está implementada no software e outros estão em processo de inclusão.

| Categoria | Descrição | Exemplos de indicadores |

|---|---|---|

| Candle Baseiam-se na leitura da ação do preço através da formação dos candles japoneses. |

Fornecem sinais de reversão ou continuação a partir de padrões visuais de alta ou baixa. | Doji, Martelo, Shooting Star, Engolfo |

| Ciclos Indicadores que analisam movimentos recorrentes e periódicos nos preços ao longo do tempo. |

Buscam identificar fases de expansão e contração do mercado, relacionando ciclos econômicos ou temporais à ação do preço. | AO, Fisher Transform, MACD, TSI, Elliott Waves, Ciclos de Gann, Sine Wave |

| Momentum Avaliam a velocidade e força do movimento de preços. |

Indicadores que medem sobrecompra/sobrevenda, variação de preços e força relativa do movimento para antecipar mudanças. | RSI, CCI, Stochastic, Stochastic RSI, ROC, Momentum, TSI, Williams %R |

| Performance Indicadores que medem o retorno e a eficiência do investimento em determinado período. |

Avaliam o quanto o ativo ou carteira rendeu em termos absolutos ou comparados a um benchmark, ajustando pelo risco quando necessário. | Retorno Acumulado, Retorno Relativo ao Índice, Sharpe Ratio, Alpha |

| Tendência Identificam direção e força dos movimentos de preço. |

Médias móveis e indicadores que suavizam preços, mostram a direção predominante do mercado e auxiliam na identificação de reversões. | SMA, EMA, WMA, HMA, VWMA, TEMA, ZLMA, ADX, Parabolic SAR, Supertrend, Ichimoku Cloud, T3 |

| Estatísticos Aplicam métodos matemáticos e probabilísticos para analisar a distribuição e relação entre variáveis de mercado. |

Utilizados para medir risco, dependência entre ativos, dispersão de preços e tendência central. Auxiliam na modelagem quantitativa de séries temporais. | Desvio Padrão, Correlação, Regressão Linear, Média e Mediana |

| Volatilidade Mede intensidade e dispersão das oscilações de preços. |

Instrumentos que mostram a amplitude dos movimentos, se os preços estão mais estáveis ou instáveis, e definem canais de oscilação. | Desvio Padrão, ATR, Bollinger Bands, Keltner Channel, Donchian Channel, Ulcer Index |

| Volume Relacionam volume negociado ao movimento de preços. |

Indicadores que avaliam a pressão compradora ou vendedora confirmando tendências e medindo a força do mercado pelo volume. | OBV, MFI, CMF, A/D, PVI, NVI, EFI |

| Suporte e Resistência Definem níveis de preços relevantes. |

Ferramentas que indicam zonas prováveis de reversão, rompimento ou consolidação baseadas em pontos matemáticos e proporções. | Pivot Points, Fibonacci Levels |

| Sentimento Mede percepção e confiança dos investidores. |

Indicadores qualitativos ou quantitativos que capturam humor do mercado, como índices de medo/ganância ou pesquisas de posicionamento. | Put/Call Ratio, VIX (Volatility Index), AAII Sentiment Survey, Fear & Greed Index (CNN), Short Interest Ratio |

| Compostos Integram múltiplos indicadores. |

Modelos que combinam diferentes classes de indicadores para oferecer sinais mais robustos, reduzindo ruído de métricas isoladas. | Índice de Força Relativa Composto (CRSI), Composite Index (Constance Brown), Fear & Greed Index, Z-Score de indicadores múltiplos, Market Breadth Indicators |

Análise fundamentalista

A análise fundamentalista é uma abordagem utilizada para avaliar o valor real de um ativo financeiro (como ações, títulos),

buscando determinar se ele está subvalorizado ou supervalorizado em relação ao preço de mercado ou examinar a saúde financeira de uma empresa.

A análise fundamentalista utiliza resultados econômicos, financeiros e operacionais para gerar indicadores que orientam investimentos de longo prazo.

As principais fontes de informação sobre a empresa incluem suas demonstrações contábeis, participação no setor, tendências setoriais e concorrência. Além disso, são considerados indicadores econômicos amplos, como PIB, inflação, desemprego e taxas de juros.

| Categoria | Exemplos de indicadores |

|---|---|

| Rentabilidade Medem a capacidade da empresa de gerar lucro em relação aos recursos aplicados. Avaliam se o negócio é lucrativo e eficiente. |

Retorno sobre o Patrimônio Líquido (ROE), Retorno sobre Ativos (ROA), Retorno sobre o Investimento (ROI), Retorno sobre o Capital Investido (ROIC), Margem EBITDA, EBIT sobre ativos |

| Eficiência Operacional Avaliam a produtividade e eficiência da empresa em suas operações. |

Giro do ativo, Giro de contas a receber, Giro de estoques, Liquidez corrente, Liquidez seca, Liquidez imediata |

| Endividamento e Cobertura Avaliam a capacidade da empresa de honrar suas dívidas e sua estrutura de capital. |

Capital de giro, Dívida bruta, Dívida líquida, Dívida total, Dívida sobre patrimônio (D/E), Cobertura de juros |

| Indicadores de Mercado Relacionam o preço da ação ou valor de mercado da empresa com seus fundamentos. |

EBITDA, Valor de mercado, Valor da empresa (Enterprise value), EV / Ativos, EV / EBITDA |

| Fluxo de Caixa Mostram a capacidade de a empresa gerar dinheiro para manter operações e investimentos. Fluxo de Caixa Operacional: Dinheiro gerado pelas atividades principais da empresa. Fluxo de Caixa Livre: Dinheiro disponível após investimentos em ativos fixos. Índice de Cobertura de Caixa: Compara caixa disponível com dívidas de curto prazo. |

Fluxo de caixa operacional, Fluxo de caixa de investimentos, Fluxo de caixa de financiamentos |

| Médias Operacionais São métricas que suavizam variações temporárias e mostram tendências. Geralmente usadas em análise técnica, mas também podem ser aplicadas para métricas financeiras: Média móvel de receita: Suaviza receitas trimestrais para identificar tendência de crescimento. Média móvel de lucro: Ajuda a avaliar performance sem efeito de sazonalidade. Média móvel de margem operacional: Mostra tendência de eficiência operacional ao longo do tempo. |

Receita média diária, Compras médias diárias |

Day trade

Modalidade de investimento também conhecida como intra-day, em que a compra e a venda dos ativos devem ocorrer durante o mesmo pregão, como o próprio nome indica.

Essa prática visa proteger o investidor contra oscilações nos preços causadas por possíveis eventos ocorridos entre um pregão e outro.

O objetivo é obter ganhos em pequenas variações positivas entre o preço de compra e o de venda dos ativos. A repetição dessas operações de curto prazo busca ampliar os resultados.

O tempo de permanência dos ativos em carteira pode variar de menos de um segundo — nas chamadas operações de alta frequência — até algumas horas.

Os ativos negociados podem incluir ações, moedas, criptomoedas (como Bitcoin e Ethereum) e contratos futuros (como dólar, índice Bovespa e commodities).

Essa modalidade se apoia principalmente na análise gráfica para projeção de tendências.

Normalmente, os investidores — ou traders — operam alavancados, ou seja, têm permissão para negociar com valores superiores ao disponíveis em sua carteira, o que aumenta consideravelmente os riscos.

É comum a utilização de robôs de investimento, que são scripts de monitoramento, em tempo real, de preços e indicadores dos ativos. Através de parâmetros estes scripts podem emitir alertas ou mesmo confirmar a compra ou venda de ativos, sem intervenção humana, quando interligados com o software de negociações da corretora.

Operações de day trade são recomendadas apenas para investidores arrojados.

Os tipos de operação recebem nomes conforme o período de permanência dos ativos em carteira.

Operações day trade são classificadas como de curtíssimo prazo.

Operações que duram de alguns dias a semanas e até meses, são chamadas de swing trade.

Já aquelas com períodos mais longos recebem o nome de position trade.

Nosso software de análise é voltado para operações swing trade e position trade.

Stock screener

Stock screener (ou filtro de ações) é a capacidade de selecionar ações com base em critérios, ou estratégias, definidas pelo investidor.

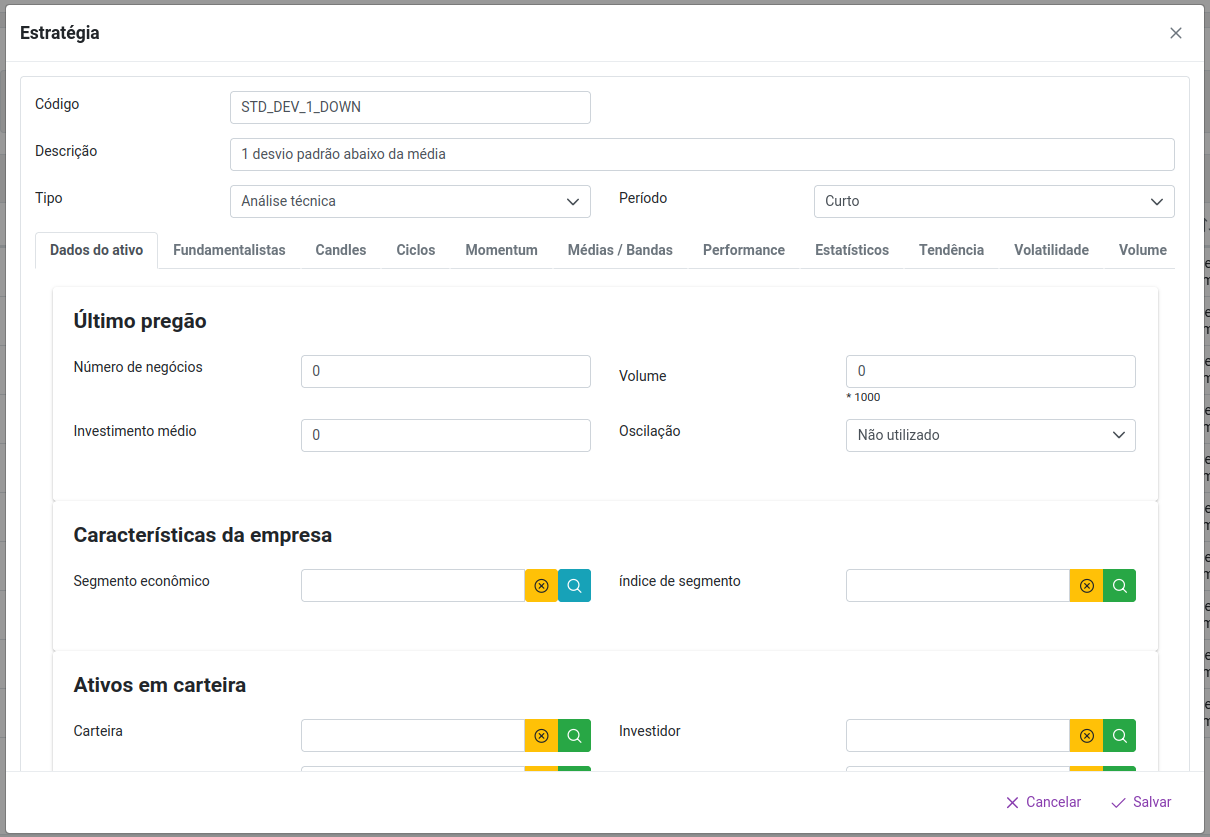

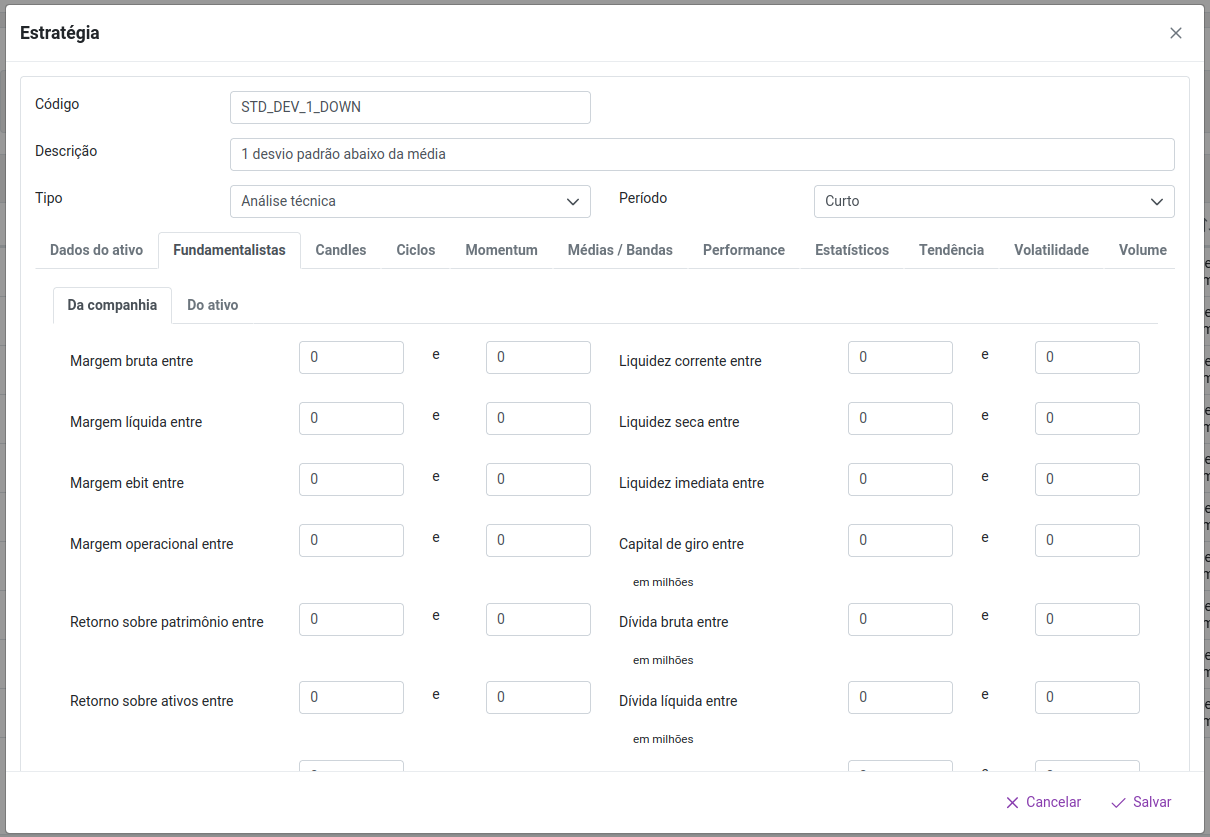

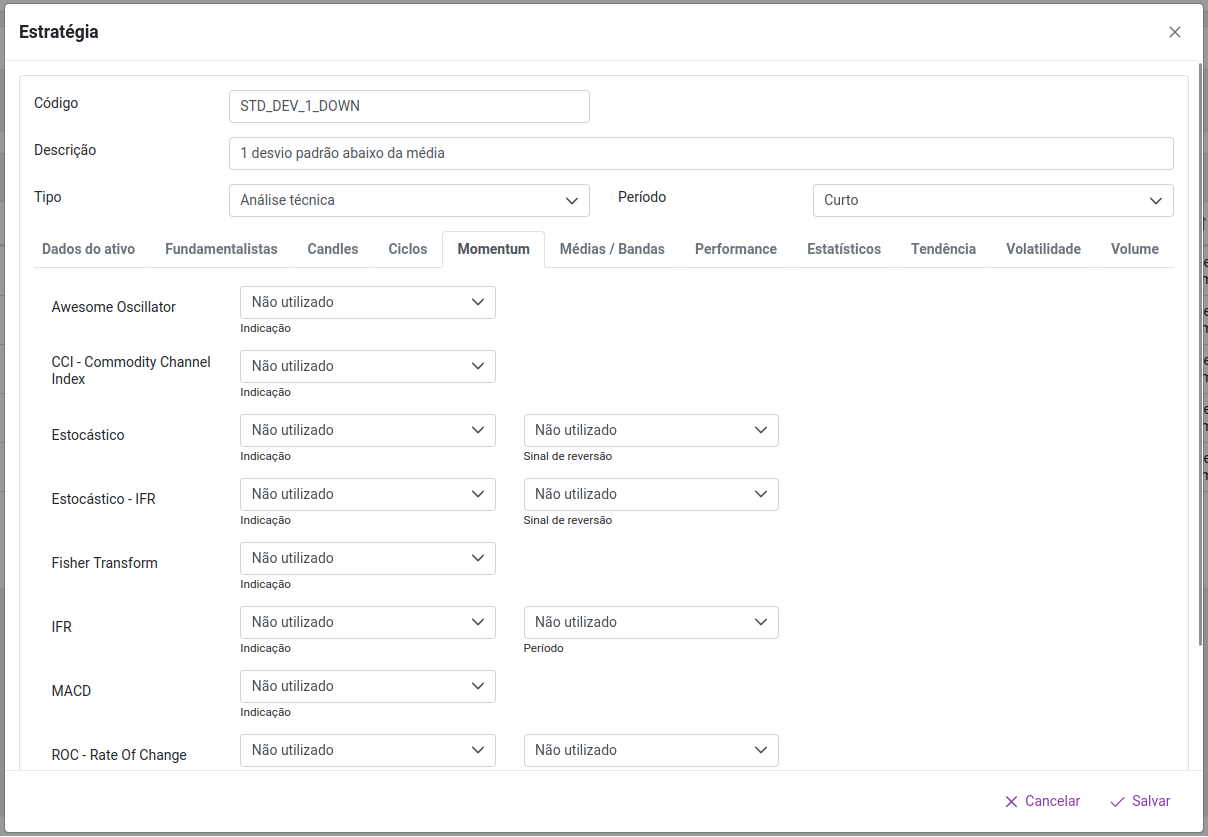

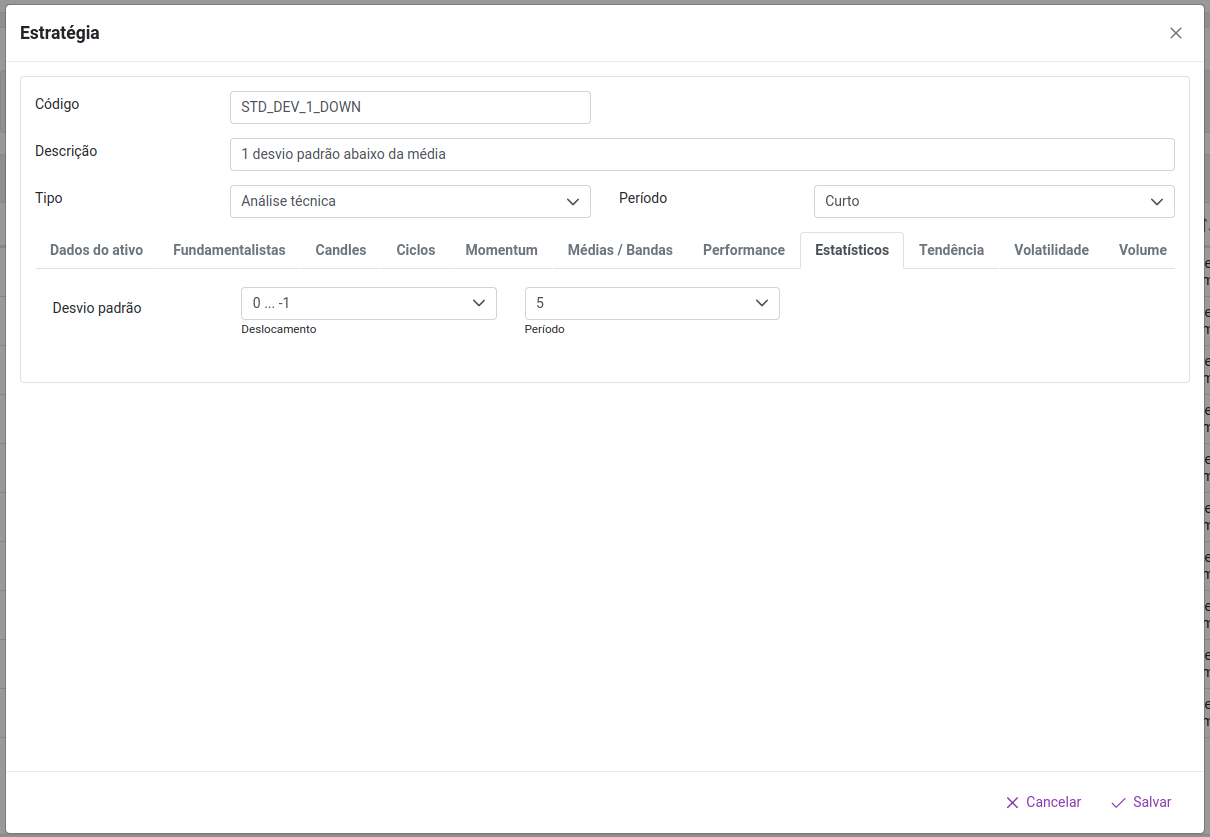

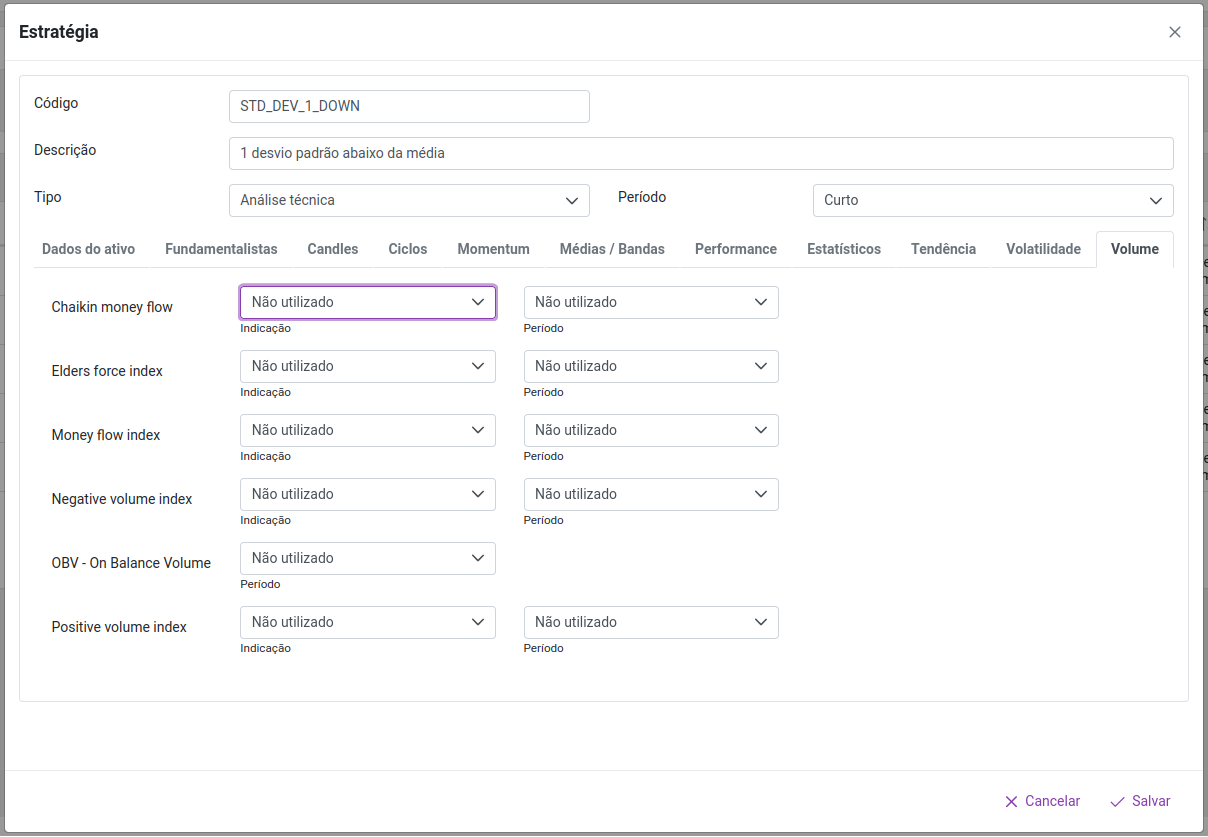

As estratégias podem combinar indicadores técnicos, fundamentalistas e características da empresa emissora.

As principais vantagens são:

- Definição versátil de parâmetros na busca de ativos;

- Rapidez na identificação de oportunidades, reduzindo centenas de opções para um conjunto mais relevante;

- Possibilidade de reutilização de estratégias pré-definidas pelo investidor.

Exemplos de uso:

- Um investidor pode priorizar ativos de empresas com baixo endividamento e pagamento de dividendos acima de 3%, o que indica empresas mais maduras;

- Outro pode preferir empresas com maior endividamento, que muitas vezes captam recursos para financiar projetos de expansão;

- Há ainda quem combine critérios fundamentalistas com indicadores técnicos, como o IFR apontando sobrecompra;

Todos os cenários desejados pelo investidor, podem ser cobertos pelo software, que conta com dezenas de indicadores de cada categoria.

Diariamente emitimos um boletim com as 5 melhores opções de ativos para um conjunto simples dos indicadores mais utilizados.

Abaixo exibimos como podem ser criadas as estratégias personalizadas.